Chuyển động của dòng tiền: Những cảnh báo về bất động sản và lạm phát

Trong cơ chế thị trường, sự chuyển động của dòng tiền là tất yếu và có vai trò rất quan trọng đối với nền kinh tế, trong đó chủ yếu là lạm phát (giá tiêu dùng) và sự nóng/lạnh trên các kênh đầu tư, như bất động sản, chứng khoán...

Nếu trong thiên nhiên nước chảy từ cao xuống thấp, thì trên thị trường, tiền sẽ chảy từ nơi có lãi suất thấp (có hiệu quả thấp hơn) sang nơi có lãi suất cao (có hiệu quả cao hơn). Song, do tác động của quan hệ tiền - hàng, của quy luật cung - cầu chỉ một thời gian sau, do sự chuyển dịch của dòng tiền sẽ làm cho tỷ suất lợi nhuận ở các kênh có sự thay đổi, thậm chí có thể đảo ngược lại.

Những kênh trước đây nhờ có tỷ suất lợi nhuận cao đã hút lượng tiền lớn vào, tất yếu sẽ làm cho “tiền nhiều hơn hàng”, cũng tất yếu làm cho giá và tỷ suất lợi nhuận giảm so với trước; những kênh trước đây do có tỷ suất lợi nhuận thấp, làm cho có một lượng tiền được rút khỏi, tất yếu sẽ làm cho “tiền ít hơn hàng”, cũng tất yếu sẽ dẫn đến giá cả cao lên, tỷ suất lợi nhuận cao lên, sẽ lại hút tiền trở lại.

CHUYỂN ĐỘNG TIỀN GIỮA NGÂN HÀNG VÀ LƯU THÔNG

Những diễn biến trên sẽ “lái” dòng tiền chuyển động. Chu kỳ chuyển động cụ thể theo từng kênh có sự dài ngắn khác nhau. Nhiều nhà đầu tư/đầu cơ đã theo dõi, đúc kết sự chuyển động của dòng tiền từ các chu kỳ này để “đón lõng” đầu tư/đầu cơ, kéo theo sự chuyển động của dòng tiền. Không ít nhà đầu tư nhờ vậy và cộng hưởng với nhiều yếu tố khác (nhanh nhạy, may mắn, có quan hệ rộng...) mà trở thành “đại gia”, “siêu đại gia”...

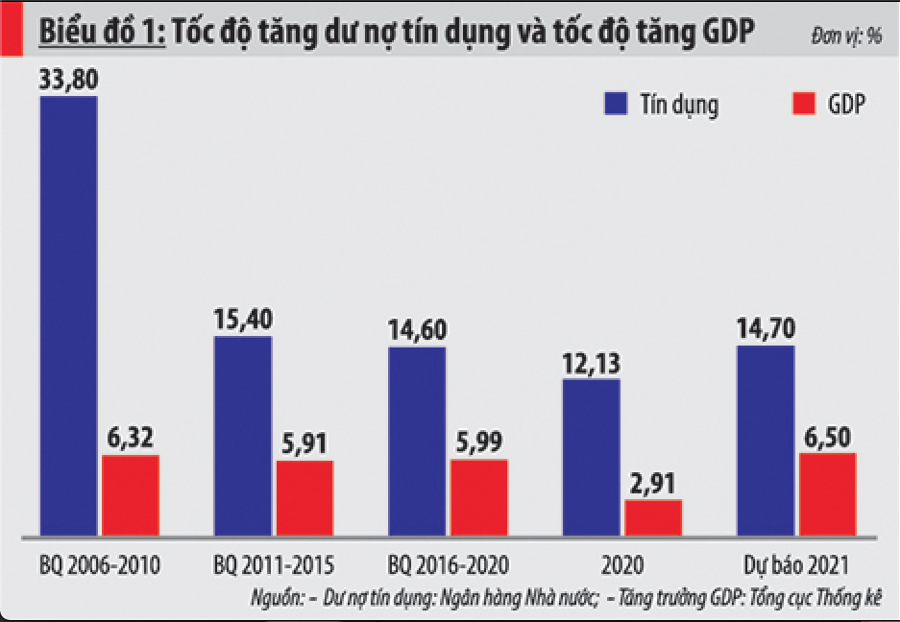

Nhìn tổng quát, có 2 điểm cần quan tâm. Điểm thứ nhất là quan hệ giữa dư nợ tín dụng và GDP, biểu hiện dưới 2 chỉ tiêu, đó là so tốc độ tăng dư nợ tín dụng với tốc độ tăng GDP (giá so sánh) và tỷ lệ dư nợ tín dụng/GDP (giá thực tế).

Trước hết là so sánh tốc độ tăng tín dụng và tốc độ tăng GDP

Từ các thông tin trên, có thể rút ra một số nhận xét đáng lưu ý.

(1) Tốc độ tăng dư nợ tín dụng (là một trong những yếu tố quan trọng đối với tốc độ tăng CPI - lạm phát) đã có xu hướng giảm xuống qua các thời kỳ. Cùng với sự giảm này là sự giảm xuống của hệ số giữa tốc độ tăng dư nợ tín dụng/tốc độ tăng GDP (từ 5,4 lần thời kỳ 2006-2010 xuống còn 2,61 lần thời kỳ 2011-2015, xuống 2,4 lần thời kỳ 2016-2020). Sự giảm xuống của tốc độ tăng dư nợ tín dụng và hệ số trên đã góp phần làm giảm áp lực đối với lạm phát, nên CPI trong những năm gần đây đã được kiểm soát theo mục tiêu (CPI bình quân năm đã giảm từ 10,97% thời kỳ 2006-2010, xuống còn 7,82% thời kỳ 2011-2015, xuống còn 3,15% thời kỳ 2016-2020).

(2) Tốc độ tăng tín dụng liên tục cao hơn tốc độ tăng GDP, với hệ số khá cao như trên, nên dư nợ tín dụng/GDP giá thực tế liên tục tăng lên. Đây là một trong những yếu tố quan trọng góp phần làm cho tốc độ tăng GDP sau 3 năm xuống dưới mốc 6% từ 2015 đã vượt qua mốc 6%, đặc biệt trong 2 năm (2018, 2019) đã vượt qua mốc 7%, năm 2020 tuy tăng 2,91%, nhưng nằm trong số 10 nước đạt tăng trưởng dương (trong khi toàn cầu giảm 3,5%, các nền kinh tế phát triển giảm 4,9%, khu vực EURO giảm 7,2%, ASEAN giảm 3,7%...).

Tuy nhiên, theo Ngân hàng Nhà nước, tốc độ tăng dư nợ tín dụng so với cuối năm trước đạt 2,93%, cao hơn tốc độ tăng tương ứng của cùng kỳ 2020 (1,31%), cao hơn tốc độ tăng bình quân tương ứng của 7 năm tính từ 2015 (2,78%). Theo đó, dư nợ tín dụng cuối quý 1/2021 đạt 9,46 triệu tỷ đồng, so với quy mô GDP năm 2020 (gần 6,3 triệu tỷ đồng), thì tỷ lệ dư nợ tín dụng/GDP đã lên đến trên 150%. Đó là tỷ lệ rất cao và đó là yếu tố tiềm ẩn của lạm phát.

NHỮNG ĐIỂM ĐÁNG LƯU Ý CỦA DÒNG TIỀN

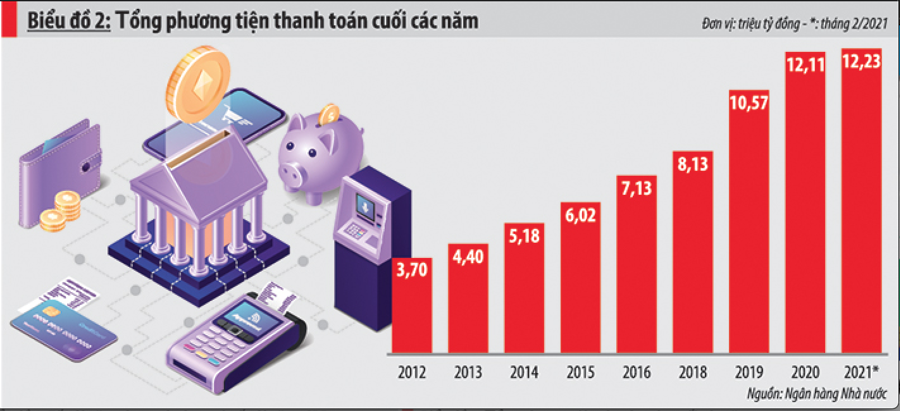

Trước hết là tổng phương tiện thanh toán (cung tiền) tính đến cuối các năm như sau:

Có hai điểm đáng lưu ý. (1) Tổng phương tiện thanh toán liên tục tăng lên: Năm 2020 so với năm 2012 đã cao hơn gấp gần 3,3 lần, bình quân một năm tăng gần 18,5%. Đây là tốc độ tăng cao hơn tốc độ tăng tương ứng của dư nợ tín dụng (trên 2,6 lần và 14,9%/năm).

(2) Do có tốc độ tăng cao hơn, nên quy mô tuyệt đối của tổng phương tiện thanh toán cao hơn dư nợ tín dụng (2012 là 3,70 triệu tỷ so với 3,49 triệu tỷ, 2015 là 5,57 triệu tỷ so với 6,02 triệu tỷ, 2020 là 9,24 triệu tỷ so với 12,11 triệu tỷ, cuối tháng 2/2021 là 12,23 tỷ so với 9,46 tỷ). Đây là yếu tố tiềm ẩn của lạm phát và cảnh báo về sự cao lên của lạm phát trong thời gian tới.

Một sự chuyển dịch dòng tiền đáng quan tâm là so sánh giữa tốc độ tăng dư nợ tín dụng và tốc độ tăng tiền gửi. Trong một số năm trước, với mức lãi suất tiền gửi cao hơn tốc độ tăng giá (tức là có lãi suất thực dương), nên tốc độ tăng tiền gửi cao hơn tốc độ tăng dư nợ tín dụng. Điều đó sẽ dẫn đến tiền từ lưu thông vào ngân hàng tăng cao hơn tiền từ ngân hàng ra lưu thông, làm xuất hiện trạng thái có nơi, có lúc ngân hàng thừa tiền, giảm áp lực đối với lạm phát.

Tuy nhiên, từ nửa cuối tháng 8/2020 đến nay, do lãi suất tiền gửi giảm sâu, nên tốc độ tăng tiền gửi thấp hơn tốc độ tăng dư nợ tín dụng và thấp hơn tốc độ tăng tiền gửi bình quân của cùng kỳ 7 năm trước (tăng 0,54% so với tăng 2,93% và tăng 2,28%).

Diễn biến đó chứng tỏ tiền từ hệ thống ngân hàng ra lưu thông tăng cao hơn tiền từ lưu thông vào hệ thống ngân hàng, với các yếu tố khác ở trong nước và thế giới, góp phần tạo áp lực lên lạm phát trong tương lai.

Sự chuyển động của dòng tiền hiện nay thể hiện rõ nhất là vào thị trường bất động sản và thị trường chứng khoán.

Nhân đây người viết đề cập nhiều hơn và cảnh báo về “bong bóng” bất động sản.

Cách đây 3-4 năm có cảnh báo “bong bóng” bất động sản sẽ vỡ. Lúc đó người viết cho rằng bất động sản đã thành “bong bóng” đâu mà vỡ? Cách đây một năm, khi giá vàng “phi mã”, người viết cho rằng giá bất động sản sẽ tăng mạnh. Từ nửa cuối tháng 8/2020 đến nay, giá bất động sản tăng mạnh, hình thành cơn sốt với một số điểm đáng lưu ý. Sốt giá trên diện rất rộng, diễn ra trên phạm vi cả nước, không chỉ thành thị (đô thị đặc biệt, thành phố/thị xã/thị trấn), mà cả nông thôn, không chỉ nội thị mà cả ngoại thị, không chỉ mặt tiền, mà trong cả ngõ, ngách. Thời gian sốt lan rộng rất nhanh, không chỉ tính bằng tháng, mà bằng tuần, bằng ngày. Tốc độ tăng rất cao, đơn vị tính không chỉ bằng phần trăm, mà hàng chục phần trăm, bằng lần, thậm chí hàng chục lần.

Sốt giá đất đã thu hút sự quan tâm rất rộng rãi của nhiều người, không chỉ của người có nhu cầu ở thực, mà cả những nhà đầu tư/đầu cơ; không chỉ những người có vốn tự có, rút cả tiết kiệm, mà cả những người “tay không bắt giặc” (đi vay mượn); không chỉ những người trực tiếp mua/bán, mà còn xuất hiện “đội ngũ” đông đảo những người được gọi là “cò đất”...; không chỉ các chủ thể mua/bán trên thị trường, mà cả các phương tiện thông tin đại chúng, các chuyên gia, các nhà tư vấn.

Gần đây, lãnh đạo Chính phủ, nhiều nhà quản lý kinh tế vĩ mô, Ngân hàng Nhà nước, Bộ Kế hoạch và Đầu tư, Bộ Tài chính và lãnh đạo địa phương cũng lên tiếng và có những ý kiến chỉ đạo điều hành.

TÁC ĐỘNG CỦA "BONG BÓNG" BẤT ĐỘNG SẢN

Đầu tư vào giai đoạn trước khi bong bóng hình thành, trong khi nhu cầu vốn đầu tư trực tiếp cho sản xuất kinh doanh để thực hiện mục tiêu chung rất lớn. Lượng vốn đầu tư phát triển theo yêu cầu/GDP thường khoảng trên 33%, nhưng trong quý I/2021 chỉ đạt 26,5% GDP, thấp nhất trong nhiều năm.

Người dân không chỉ đưa lượng vốn hiện có vào thị trường này, mà còn rút tiết kiệm đang gửi ngân hàng, còn vay ngân hàng (không chỉ với danh nghĩa đầu tư cho bất động sản, mà cả với danh nghĩa phục vụ đời sống).

Ở giai đoạn khi giá bất động vượt qua đỉnh sang dốc bên kia (bong bóng vỡ) thì hệ lụy, rủi ro rất khó lường. Đối với nhà đầu tư/đầu cơ với giấc mơ đổi đời, nhưng đó chỉ là những người đầu tư đầu, đầu tư giữa, đã thoát hàng khi giá ở đỉnh; còn những nhà đầu tư cuối, khi giá đã vượt đỉnh sang dốc bên kia thì dễ rơi vào cái kết trong chuyện “Ông lão đánh cá và con cá vàng” - tức là trở về với cái máng lợn!

Đối với các tổ chức tín dụng cho vay bất động sản, khi giá bất động sản lên cao sẽ là thời cơ tranh thủ lúc giá cao để bán những bất động sản đang nắm giữ, nhưng vẫn tiếp tục cho vay. Trong khi bất động sản cần một lượng vốn rất lớn, tính thanh khoản rất thấp; khi vay, mức vay chỉ được khoảng 70% giá trị tài sản lúc giá cao. Đến khi giá xuống, lãi chồng lên vốn làm cho số tiền phải trả cao lên... Khi đó, vòng luẩn quẩn đối với việc vay vốn đầu tư vào bất động sản sẽ xuất hiện với mô hình.

“Bong bóng” bất động sản do nhiều yếu tố tác động.

Thứ nhất, có yếu tố do quan hệ cung cầu. Cung tăng chậm lại do số dự án phát triển nhà ở giảm; một số dự án chậm hoàn thành, chậm bán ra chờ giá cao... “Người đẻ nhưng đất không đẻ”, thậm chí trước đây nhờ có phù sa lớn mà còn tiến ra biển, nay xuất hiện biển lở... Dân số trung bình tăng trên/dưới 1 triệu người/năm; diện tích bình quân 1 người liên tục tăng (từ 17,9m2 năm 2010 lên 23,8m2 năm 2018) và tiếp tục tăng do nhu cầu tách hộ, nhu cầu cải thiện về nhà ở, đô thị hóa... Nhu cầu đất đai sử dụng đầu tư để công nghiệp hóa, hiện đại hóa, nâng cấp phát triển hạ tầng cơ sở, thu hút FDI...

Thứ hai, có yếu tố do sự chuyển dịch của dòng tiền. Tín dụng vào bất động sản tăng 3%, cao hơn tốc độ tăng chung; nhưng nếu kể cả các kênh khác, thì còn lớn hơn nhiều. Các doanh nghiệp bất động sản phát hành trái phiếu doanh nghiệp bất động sản gần 5,5 nghìn tỷ đồng... Giá vàng ở trong nước hiện xuống thấp hơn đỉnh điểm (62 triệu đồng/lượng); thị trường chứng khoán có đợt tăng, đợt giảm, đã mấy lần đỉnh 1.200 điểm...

Thứ ba, có yếu tố do sự hoạt động của “cò đất”, với sự đông đảo về số lượng, đa dạng về tầng lớp, độ nhanh nhạy, lại có chỗ dựa về thông tin chung và chi tiết các dự án, công trình từ dự kiến phác thảo, quy hoạch, đến tiến độ thi công...; có sự cộng hưởng của thông tin trên các phương tiện thông tin đại chúng...

Thứ tư, có yếu tố có tính chu kỳ. Trong gần 30 năm qua, giá bất động sản đã qua 5 cơn sốt. Cơn sốt thứ nhất diễn ra vào năm 1993-1994. Cơn sốt thứ hai diễn ra vào năm 2000-2001. Cơn sốt thứ ba diễn ra vào năm 2008-2009. Cơn sốt thứ tư diễn ra vào năm 2014-2015. Cơn sốt thứ năm diễn ra từ cuối 2020 đến nay. Tính chu kỳ thể hiện ở khoảng cách giữa 2 cơn sốt khoảng 6-7 năm; thời gian diễn ra cơn sốt từ 1 đến 2 năm; sau khi vượt đỉnh sang dốc bên kia giá sẽ xuống, nhưng không xuống sâu ngay mà xuống từ từ, thậm chí gần như đi ngang, nằm ở đó đến 5-6 năm sau mới lên cơn sốt mới.

Cơn sốt thứ nhất xuất hiện sau khi có Luật Đất đai, cho phép được chuyển nhượng quyền sử dụng đất công khai, khi Việt Nam thoát ra khỏi cuộc bao vây cấm vận, bình thường hóa quan hệ với Mỹ và khu vực...

Cơn sốt thứ hai xuất hiện sau khi Việt Nam ký Hiệp định Thương mại song phương với Mỹ, đầu tư nước ngoài, ODA, kiều hối gia tăng...

Cơn sốt thứ ba xuất hiện sau khi gia nhập WTO, mở rộng cửa hội nhập, VN-Index vượt qua đỉnh sang dốc bên kia, dòng tiền từ chứng khoán đổ sang bất động sản.

Cơn sốt thứ tư xuất hiện khi cuộc khủng hoảng tài chính và suy thoái kinh tế toàn cầu kết thúc (thế giới kết thúc sớm hơn, còn Việt Nam ảnh hưởng chậm hơn và chịu tác động lâu hơn).

Cơn sốt thứ năm xuất hiện khi giá vàng vượt qua đỉnh (thế giới là 2.087 USD/ounce, trong nước là 62 triệu đồng/lượng), khi cả thế giới bị đại dịch Covid-19 hoành hành, cùng với lượng tiền khủng mà các nước đưa ra để phòng chống dịch, phòng chống suy thoái kinh tế, thất nghiệp...

Đó cũng là yếu tố làm cho giá đất ở nhiều nước trên thế giới, tác động cộng hưởng với cơn sốt giá ở trong nước.

Theo tính chu kỳ như đã nêu ở trên, thời gian diễn ra các cơn sốt chỉ kéo dài khoảng từ 1 đến 2 năm. Cơn sốt hiện nay bắt đầu từ nửa cuối 2020, khả năng kéo dài đến hết năm 2021. Theo đó, đưa vốn đầu tư vào thị trường bất động sản lúc này ở một nơi nào đó, ở một loại sản phẩm nào đó, nếu giá chưa đến đỉnh (thường là những nhà đầu tư đầu, đầu tư giữa) thì có thể còn có lãi; nhưng ở một nơi nào đó, ở một sản phẩm nào đó, nếu giá đã lên tới đỉnh rồi (thường là những nhà đầu tư cuối) thì rất nguy hiểm, bởi khi vượt qua đỉnh sang dốc bên kia sẽ chưa biết lăn xuống theo tốc độ nào.

Hiện nay, các ngân hàng cần tranh thủ thời cơ để thu hồi nợ bất động sản hoặc tranh thủ bán tài sản thế chấp đã thu hồi được, để vừa tăng cung cho thị trường, vừa giảm tỷ lệ nợ xấu của mình. Các ngân hàng cũng nên xem xét nâng lãi suất tiết kiệm để người gửi giảm rút ra, tăng gửi vào, bởi ưu thế an toàn, có lãi suất danh nghĩa và trở lại thực dương như mấy năm trước.