Áp lực lạm phát và bong bóng tài sản 2021

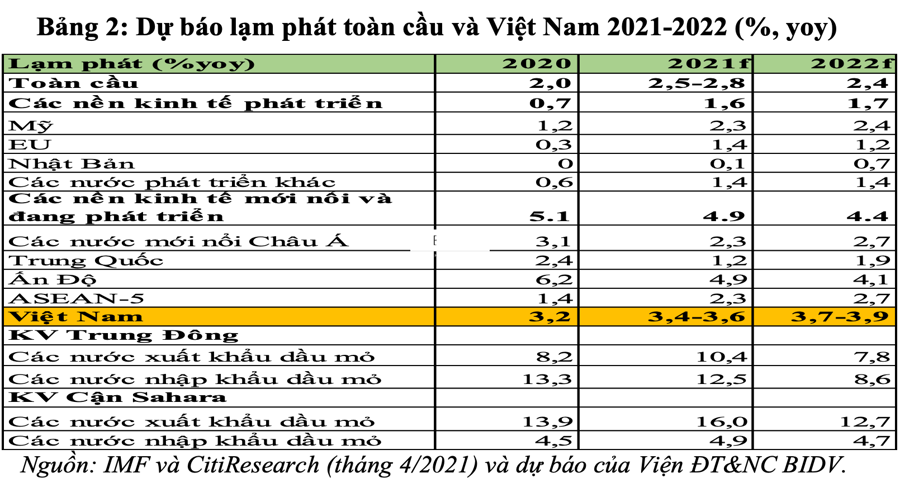

Trong bối cảnh lạm phát toàn cầu năm 2021 dự báo tăng khá mạnh (có thể ở mức 2,8% so với mức 2% năm 2020), áp lực lạm phát Việt Nam cũng đã bắt đầu “nhen nhóm” do ảnh hưởng bởi độ trễ của lượng cung tiền...

Nhằm giúp độc giả, các nhà hoạch định chính sách giải đáp một phần những băn khoăn đó, VnEconomy trân trọng giới thiệu bài viết độc quyền của TS Cấn Văn Lực và Nhóm tác giả Viện Đào tạo và Nghiên cứu BIDV, với góc nhìn đa chiều và một số khuyến nghị chính sách liên quan.

TÁC ĐỘNG CỦA GIÁ HÀNG HOÁ THẾ GIỚI

Đà tăng giá hàng hóa thế giới từ đầu năm 2021 đến nay có phần giống với thời điểm năm 2008 bởi kỳ vọng phục hồi kinh tế mạnh sau khủng hoảng và chính sách tài khóa, tiền tệ nới lỏng mạnh mẽ, khiến chúng ta lo ngại về lạm phát tăng mạnh. Trên thực tế, lạm phát Việt Nam đã tăng mạnh vào thời điểm xuất hiện cú sốc hàng hóa (chỉ số CPI tăng 19,89% năm 2008 và 18,13% năm 2011 bên cạnh nguyên nhân cung tiền tăng mạnh).

Thực tế lần này, theo WB, từ đầu năm đến hết tháng 4/2021, giá năng lượng (dầu thô và than đá) toàn cầu tăng 30% so với đầu năm, giá hàng hóa khác (phi năng lượng) tăng 16%, trong đó giá lương thực tăng 16%, giá phân bón tăng 24% và giá kim loại, khoáng chất tăng 25%...

Với tư cách là một nước nhập khẩu khá nhiều, việc tăng giá những mặt hàng này (trừ lương thực) có tác động khá nhiều lên mặt bằng giá cả nói riêng và lạm phát nói chung trong ngắn hạn. Chỉ số CPI tháng 4 dù giảm nhẹ (0,04%) so với tháng 3, nhưng đã tăng 1,27% so với đầu năm và tăng 2,7% so với tháng 4/2020.

Lý do chính của chỉ số CPI này chưa tăng mạnh trong 4 tháng đầu năm, theo chúng tôi, chủ yếu còn do sức cầu còn yếu (dù tăng 10% nhưng cơ bản là do so với mức tăng trưởng âm -2,8% của 4 tháng đầu năm 2020) và yếu tố vòng quay tiền như phân tích dưới đây.

Trong bối cảnh đó, xét về yếu tố lạm phát do tiền tệ, lạm phát cơ bản tháng 4/2021 tăng nhẹ 0,07% so với tháng trước và chỉ tăng 0,95% so với cùng kỳ năm trước. Tính chung cả 4 tháng, lạm phát cơ bản bình quân chỉ tăng 0,74% so với cùng kỳ năm 2020. Như vậy, ta thấy rõ là lạm phát do yếu tố giá cả là chủ yếu, còn do yếu tố tiền tệ là khá khiêm tốn, ít nhất là tính đến thời điểm hiện nay.

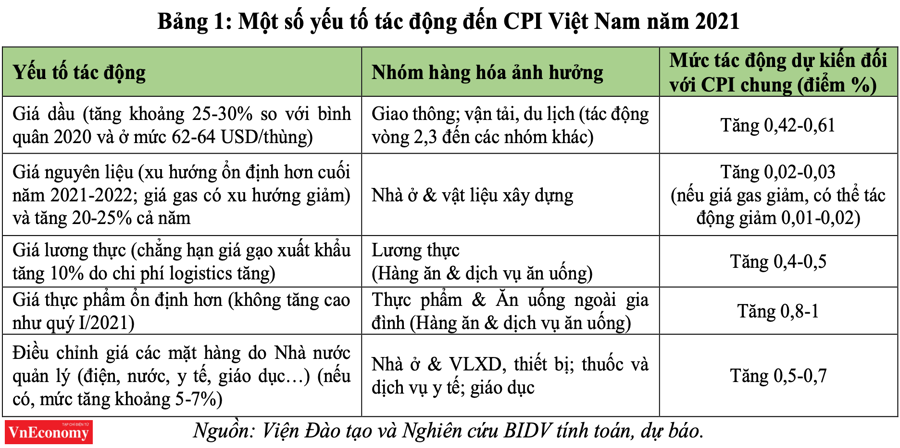

Để đánh giá tác động của giá cả hàng hóa thế giới với Việt Nam, chúng tôi đã tính toán cụ thể. Theo đó, giá dầu tăng 25-30% sẽ làm CPI chung cả năm tăng 0,42-0,61 điểm %.Tuy nhiên, giá nguyên nhiên liệu đầu vào (sắt thép, nhôm, đồng, kẽm) lại có độ co giãn thấp hơn với giá hàng hóa nhóm nhà ở và vật liệu xây dựng của Việt Nam; nếu giá những nguyên nhiên liệu này tăng 20-25% thì sẽ làm CPI chung tăng nhẹ 0,02-0,03 điểm%.

Tuy nhiên, giá hàng hóa thế giới (giá dầu và kể cả một số nguyên nhiên liệu đầu vào) sau giai đoạn tăng mạnh đầu năm lại đang có xu hướng chững lại do sự phục hồi kinh tế toàn cầu chưa thực sự vững chắc, dịch bệnh còn diễn biến phức tạp trong khi việc phân phối, tiêm vaccine còn có vấn đề; giá nhóm giao thông, vận tải du lịch (nhóm chịu tác động lớn, trực tiếp của việc tăng giá dầu) cũng đã tăng vừa qua, song các nhóm này chưa thể tăng mạnh như giai đoạn trước dịch, nhất là dịch bệnh khiến quá trình phục hồi của nhóm ngành vận tải, du lịch bị đứt quãng khá nhiều.

ÁP LỰC CHI PHÍ LOGISTICS VÀ LẠM PHÁT

Chi phí logistics còn cao (theo Công ty Armstrong&Associates, chi phí logistics của Việt Nam còn cao hơn nhiều nước trong khu vực ASEAN và gấp 1,3-1,5 lần trung bình thế giới) và tỷ trọng chi phí logistics trong giá thành sản phẩm cao (chiếm đến 30-35% của nhiều ngành hàng) khiến tác động từ tăng chi phí logistics đến tăng giá hàng hóa và lạm phát của Việt Nam là khó tránh khỏi.

Chẳng hạn, nếu giá gạo hoặc lương thực xuất khẩu tăng 10% so với năm 2020 do chi phí logistics tăng thì giá gạo trong nước cũng tăng theo (thậm chí tăng cao hơn, khoảng 12-15%), tác động làm CPI chung tăng 0,4-0,5 điểm %. Áp lực từ chi phí logistics kỳ vọng sẽ sớm được khắc phục như tình trạng ách tắc kênh đào Suez dự kiến sớm được khơi thông từ tháng 6/2021; sự phát triển của các kênh phân phối số và sự cải thiện mạnh mẽ môi trường đầu tư sẽ góp phần tăng nguồn cung, giảm chi phí vận tải, lưu kho, giảm phụ phí tại nhiều địa phương…

Tuy nhiên, giá lương thực, thực phẩm trong nước và việc Nhà nước có thể điều chỉnh một số mặt hàng do Nhà nước quản lý (như điện, nước, y tế, giáo dục…) sẽ tạo áp lực tăng lạm phát đáng kể đối với Việt Nam.

ÁP LỰC TỪ CUNG TIỀN, VÒNG QUAY TIỀN

Lý thuyết lượng tiền tệ của M.Friedman (1956) với công thức M.V = P.Q, trong đó M là cung tiền (thường được đo bằng M1 hoặc M2), V là vòng quay tiền hay vận tốc của tiền, P là giá cả hàng hóa - dịch vụ và Q là sản lượng hàng hóa - dịch vụ trong năm.

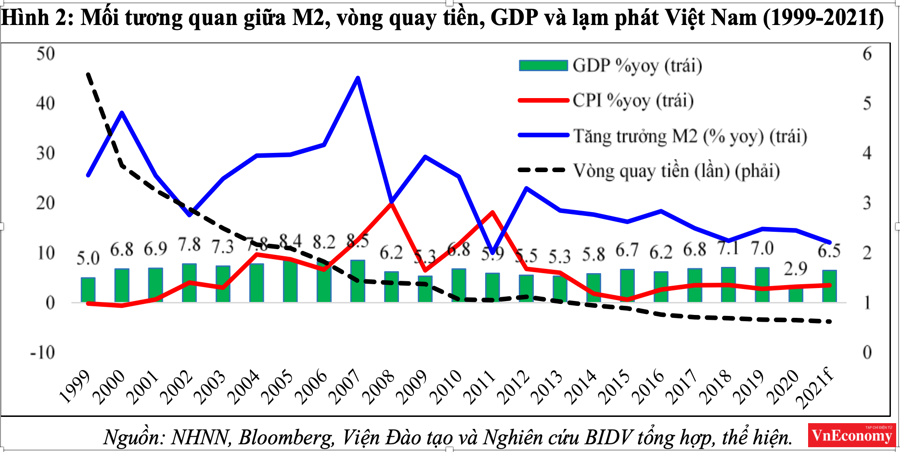

Thực tiễn đều đã khẳng định sự tác động mạnh của cung tiền và vòng quay tiền đối với lạm phát. Sự mở rộng cung tiền (M2) với vận tốc lớn là nguyên nhân chính khiến lạm phát Việt Nam tăng đột biến, khó kiểm soát trong quá khứ (nhất là giai đoạn 2007-2013, chỉ số CPI ghi nhận các kỷ lục 19,89% năm 2008 và 18,13% năm 2011).

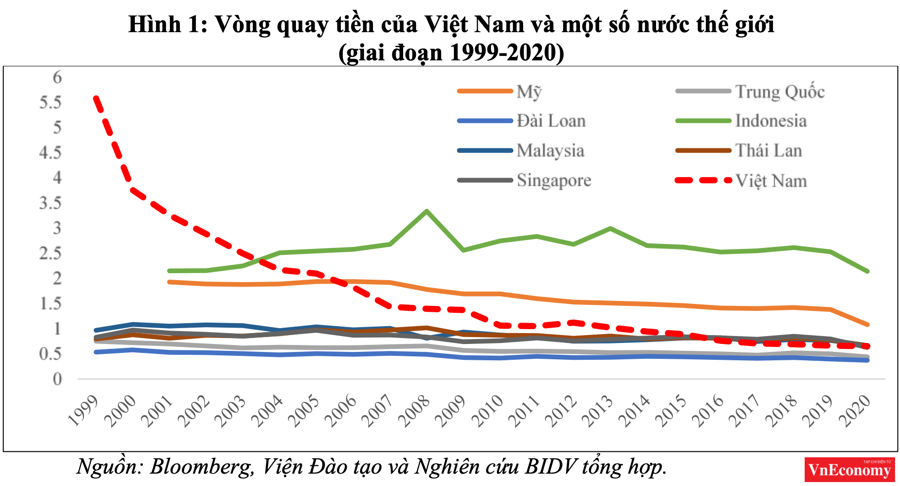

Trong mối quan hệ cùng chiều, tốc độ tăng cung tiền, tín dụng chậm lại trong những năm gần đây (trung bình 2016-2020, M2 tăng khoảng 15%, thấp hơn 2,1 lần giai đoạn 2006-2010) và vòng quay tiền ở mức thấp nhất trong lịch sử theo xu hướng giảm chung của thế giới (trung bình khoảng 0,7 lần 2006-2010 và chỉ ở mức 0,2 lần trong quý 1/2021) trở thành yếu tố quan trọng khiến lạm phát thấp hơn trên góc độ tiền tệ. Xu hướng giảm của vòng quay tiền trên toàn cầu có thể là một trong những yếu tố kìm giữ lạm phát toàn cầu ở mức thấp trong giai đoạn 2013-2020 (bình quân ở mức dưới 2% tại các nước phát triển và dưới 5% tại các nước mới nổi).

Thực tiễn số liệu của Việt Nam giai đoạn 22 năm qua (1999-2020) cho thấy xu hướng tăng chậm lại của cung tiền (M2) và vòng quay tiền (V) góp phần quan trọng kiểm soát lạm phát (ít nhất ở góc độ tiền tệ) ở mức khá thấp trong giai đoạn từ năm 2013 trở lại đây.

Tuy nhiên, nguy cơ rủi ro lạm phát vẫn tiềm ẩn và phức tạp hơn bởi 2 lý do chính.

Một là, cung tiền tăng vừa phải nhưng nếu hiệu quả sử dụng vốn thấp sẽ tạo áp lực dài hạn lên lạm phát, nhất là trong bối cảnh quy mô lượng cung tiền (M2) so với GDP của Việt Nam so với các nước là tương đối lớn (ở mức 138%GDP, cao hơn bình quân khu vực ASEAN), quy mô tín dụng Việt Nam cuối năm 2019 tương đương 138%GDP (so với bình quân ASEAN-9 là 86%GDP, theo WB). Trong khi đó, hệ số ICOR Việt Nam giai đoạn 2016-2020 ở mức 6,13 lần, cao hơn nhiều so với khu vực và tiêu chuẩn World Bank đối với nước đang phát triển (ICOR chỉ 3-4 lần).

Hai là, vòng quay tiền chậm lại song “đường đi” của tiền lại phức tạp hơn.Vòng quay tiền chậm lại trong nền kinh tế thực song “dòng tiền rẻ” có cơ hội chảy vào bất động sản, chứng khoán, tiền kỹ thuật số…và trở thành một trong những nguyên nhân gây ra cơn sốt, tăng nóng của các thị trường này thời gian qua. Đây cũng là hiện tượng chung của nhiều nước trên thế giới, vòng quay tiền chậm lại trong nền kinh tế thực song tiền lại đang được luân chuyển khá nhanh trong các kênh đầu tư rủi ro.

Với thị trường bất động sản, giá bất động sản Việt Nam năm 2020 tăng 20-36% so với năm 2019 (theo JLL Việt Nam) cao hơn so với mức tăng trung bình của thế giới (5,6%), giá đất nền có hiện tượng sốt nóng tại nhiều địa phương có thông tin quy hoạch, phát triển hạ tầng mới hay sân bay, cầu cảng…như Bắc Giang, Thanh Hóa (+50-70%); Hải Phòng (+60-70%). Cơ quan quản lý đã nhận diện và có nhiều động thái vào cuộc nên cơn sốt BĐS đất nền đã tạm lắng xuống.

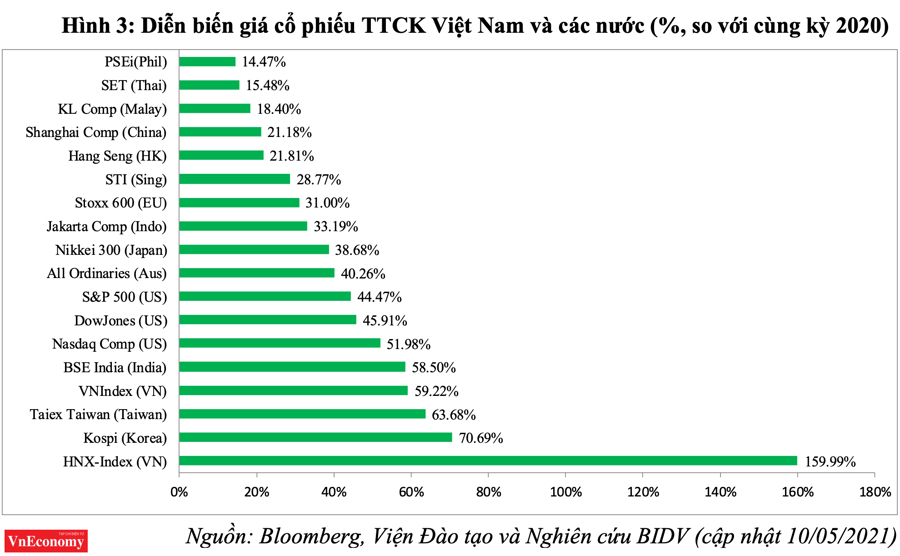

Với thị trường chứng khoán, chúng tôi đã có bài viết công bố gần đây nêu rõ 4 nguyên nhân chính khiến giá chứng khoán thế giới nói chung và Việt Nam nói riêng tăng mạnh năm qua và từ đầu năm 2021 đến nay.

Đó là: (i) dòng vốn rẻ từ các gói hỗ trợ của chính phủ, từ lãi suất cho vay thấp; (ii) vai trò hàn thử biểu nền kinh tế của thị trường chứng khoán đang bị lung lay khi mà mối quan hệ giữa thị trường chứng khoán với nền kinh tế thực trở nên lỏng lẻo (năm 2020 kinh tế thế giới suy thoái song giá chứng khoán vẫn tăng khá mạnh); (iii) hiện tượng phân tán giá chứng khoán rất rõ nét (một số nhóm trong các lĩnh vực công nghệ thông tin, thương mại điện tử, sắt thép… tăng mạnh, trong khi giá chứng khoán nhiều lĩnh vực khác như vận tải, du lịch, giáo dục – đào tạo…giảm mạnh); và (iv) tâm lý bầy đàn và đòn bẩy tài chính luôn hiện hữu, nhất là đối vớithị trường chứng khoán Việt Nam.

Theo số liệu từ Uỷ ban chứng khoán, tính đến cuối năm 2020, tổng dư nợ giao dịch ký quỹ tại các công ty chứng khoán là 80,9 nghìn tỷ đồng, tăng 26 nghìn tỷ đồng, tương đương tăng 48% so cuối năm 2019.

Đến cuối quý 1/2021, dư nợ giao dịch ký quỹ đạt 101,4 nghìn tỷ đồng, tăng 53,6 nghìn tỷ đồng, tương đương với tăng 53% so cùng kỳ năm 2020. Tuy nhiên, cần lưu ý thêm rằng những yếu tố này thiếu tính bền vững. Bộ Tài chính, Ngân hàng Nhà nước cũng đã có những động thái cảnh báo và kiểm soát dòng tiền mạnh hơn trong thời gian gần đây.

BỐN YẾU TỐ GIẢM ÁP LỰC LẠM PHÁT CỦA VIỆT NAM

Một là, nền tảng vĩ mô, tỷ giá cơ bản ổn định: đến thời điểm hiện nay, các cân đối lớn của Việt Nam (nợ công, thâm hụt ngân sách, cán cân thương mại..) ở trạng thái tốt hơn so với giai đoạn trước, cộng với đà kiểm soát lạm phát dưới 4% trong 5 năm qua, quan hệ cung - cầu ngoại tệ khá ổn, thị trường vàng được kiểm soát tốt hơn…; tất cả những yếu tố này cộng với chính sách điều hành tỷ giá ngày càng linh hoạt, chủ động đã và đang giúp tỷ giá cơ bản ổn định. Từ đầu năm đến nay, VND tăng giá nhẹ (0,22% so với USD) và chúng tôi dự báo cả năm tỷ giá có thể tăng khoảng 0,5-1%.

Hai là, phối hợp chính sách, nhất là giữa chính sách tiền tệ, chính sách tài khóa và giá cả ngày càng ăn nhịp hơn, thể hiện rõ nét là phối hợp trong việc phát hành trái phiếu Chính phủ thời gian qua.

Ba là, cơ cấu rổ hàng hóa tính CPI ngày càng tiệm cận quốc tế (xu hướng giảm tỷ trọng nhóm hàng thiết yếu lương thực, thực phẩm) giúp mặt bằng lạm phát dài hạn ổn định hơn (sau giai đoạn lạm phát cao 2008-2011) và hầu như không xảy ra cú sốc giá đột biến giá. Chẳng hạn tình trạng giá thịt lợn tăng cao đã được kiểm soát, giảm dần từ cuối năm 2020; một số đợt sốt giá ngắn tại một vào các thời điểm dịch Covid-19 bùng phát song đã và sẽ được kiểm soát kịp thời.

Bốn là, sức cầu còn yếu và vòng quay tiền còn chậm như đã phân tích ở trên.

Theo đó, chúng tôi dự báo CPI bình quân 6 tháng đầu năm của Việt Nam sẽ tăng 1,85-2% so với cùng kỳ 2020 và CPI bình quân cả năm 2021 tăng khoảng 3,4-3,6% so với năm 2020 (thấp hơn so với dự báo của WB, IMF…), nhưng cao hơn so với mức dự báo tăng 3% của Citi Research.

BỐN KHUYẾN NGHỊ CHÍNH SÁCH

Thứ nhất, không chủ quan với lạm phát, tăng vòng quay tiền trong nền kinh tế thực, tiếp tục nắn dòng tiền vào những lĩnh vực có tính lan tỏa cao; tiếp tục các biện pháp chấn chỉnh hiện tượng “sốt giá” bất động sản đất nền vì đây là lĩnh vực nhạy cảm, ảnh hưởng mạnh đến tâm lý đầu tư, tâm lý thị trường…; trong đó việc công khai, minh bạch quy hoạch; minh bạch, tách bạch dòng vốn tín dụng cho vay nhà với dòng vốn cho vay, đầu tư trái phiếu kinh doanh bất động sản; ngăn chặn, răn đe, xử phạt các hành vi thao túng, tạo cung cầu ảo, thổi giá của giới đầu cơ; nghiên cứu áp thuế tài sản, thuếbất động sản …là những giải pháp vừa trước mắt, vừa lâu dài.

Thứ hai, nâng cao hiệu quả hơn nữa trong phối hợp chính sách tiền tệ và tài khóa: (i) gắn quan điểm điều hành, kiểm soát lạm phát với yêu cầu phục hồi, tăng trưởng kinh tế cả ngắn hạn và trung - dài hạn để ứng xử phù hợp, không thái quá; (ii) chú trọng thực hiện hiệu quả các giải pháp hỗ trợ tài khóa và tiền tệ (đúng, trúng, hiệu quả) và tăng cường phối hợp liều lượng, thời điểm điều tiết thị trường, nhất là thị trường trái phiếu; (ii) Tiếp tục lành mạnh hóa thị trường trái phiếu doanh nghiệp (thực hiện tốt Nghị định 153), giảm áp lực cho vốn tín dụng, đa dạng hóa kênh huy động, phân phối vốn trong nền kinh tế; (iii) phối hợp chặt chẽ với chính sách điều hành giá cả, trong đó việc tăng giá các mặt hàng Nhà nước quản lý cần được tính toán kỹ lưỡng, có đánh giá tác động và giải pháp phù hợp.

Thứ ba, quan tâm đến vấn đề rủi ro bất ổn tài chính toàn cầu (đã được cảnh báo và vẫn đang hiện hữu, một số rủi ro tài chính có dấu hiệu gia tăng); từ đó, có đánh giá tác động và giải pháp phù hợp đối với Việt Nam. Trong đó, cần đánh giá rủi ro hệ thống tài chính, rủi ro đan xen giữa các thị trường tiền tệ, thị trường vốn và phái sinh, nhằm nhận diện và có giải pháp phù hợp.

Cuối cùng, phát triển kinh tế số, các kênh phân phối điện tử, thanh toán không dùng tiền mặt vừa hỗ trợ kiểm soát tốt dịch bệnh, tăng cường phân phối hàng hóa kịp thời, giảm áp lực lạm phát vừa tăng vòng quay tiền trong nền kinh tế.