Nước đi M&A sang ngành vận tải biển của Viconship

Huy động vốn gấp để thực hiện M&A, Viconship đã lựa chọn phát hành cổ phiếu riêng lẻ cho hai nhà đầu tư chiến lược. Giá phát hành thấp hơn giá trị sổ sách nên cần sự thông qua của các cổ đông.

Băn khoăn về phương án huy động

Phương án chào bán riêng lẻ 40 triệu cổ phiếu với giá 20.000 đồng/cổ phiếu đã chính thức được thông qua tại cuộc họp Đại hội cổ đông bất thường của Viconship tổ chức hồi trung tuần tháng 9 vừa qua. Trong khi tờ trình thông qua báo cáo tài chính nửa đầu năm đạt mức tán thành cao (96,6%), phương án phát hành cổ phiếu lại có tỷ lệ không tán thành lên tới 13,12% và gần 1,2% số phiếu có quyền biểu quyết không có ý kiến.

Dù vậy, tỷ lệ tán thành vẫn vượt xa mức yêu cầu để tờ trình được thông qua. Phương án được chấp nhận nhờ ý kiến của các cổ đông nắm giữ số cổ phần chiếm đa số. Tuy nhiên, nhiều ý kiến đã được đưa ra tại Đại hội xung quanh mức giá chào bán, hình thức phát hành và cả đối tượng mua.

Nhiều cổ đông khẳng định sẵn sàng mua cổ phần mới với giá phát hành trên thay vì để Công ty huy động vốn từ các cổ đông bên ngoài. Mức giá 20.000 đồng dù cao gấp đôi mệnh giá, nhưng thấp hơn gần 40% so với giá cổ phiếu giao dịch trên thị trường cuối tuần trước (35.850 đồng) và thấp hơn cả giá trị sổ sách mỗi cổ phiếu tại thời điểm 30/6/2022 (25.245 đồng).

Theo quy định tại Luật doanh nghiệp năm 2020, giá bán cổ phần không được thấp hơn giá thị trường tại thời điểm bán hoặc giá trị được ghi trong sổ sách của cổ phần nhưng có loại trừ trường hợp được nghị quyết Đại hội đồng cổ đông quy định.

“Vì vậy, việc phát hành cổ phiếu riêng lẻ với giá thấp hơn giá trị sổ sách của cổ phiếu không trái với quy định và phụ thuộc vào số phiếu bầu của cổ đông”, đại diện đơn vị tư vấn pháp luật cho hay.

Băn khoăn lớn khác là về hai nhà đầu tư được mua cổ phiếu trong đợt chào bán lần này. Công ty cổ phần Đầu tư và Dịch vụ Cảng biển TTD và Công ty cổ phần Đầu tư và Dịch vụ Xuất nhập khẩu Thái Bảo chỉ vừa mới được thành lập vài tháng gần đây với vốn điều lệ đăng ký lần lượt là 450 tỷ đồng và 550 tỷ đồng, lại đều do các cổ đông là các cá nhân góp vốn.

Lý giải về phương án phát hành, đại diện Chứng khoán MB - đơn vị tư vấn trong đợt phát hành này cho biết, phía Công ty đã cân nhắc việc huy động vốn từ cổ đông hiện hữu. Tuy nhiên, hình thức này cần thời gian huy động kéo dài như đợt phát hành hồi cuối năm 2021 cần 11 tháng mới có thể sử dụng nguồn vốn huy động. Còn về kênh tín dụng, theo Giám đốc Tài chính của Viconship, quy định hiện hành đang đặt ra tỷ lệ giới hạn đối với tài trợ vốn cho mục đích M&A tại các ngân hàng thương mại.

“Thời điểm thực hiện giao dịch M&A rơi vào khoảng đầu quý IV, nếu trễ hơn Viconship sẽ bỏ lỡ cơ hội vào tay các đối thủ khác”, Giám đốc Tài chính Công ty nhận xét và cho biết, các cổ đông chiến lược tham gia mua cổ phần có tiềm lực tài chính sẵn sàng và “rất muốn đồng hành” với Viconship.

Trong bối cảnh hiện tại và thời điểm cần huy động vốn để thực hiện M&A, phương án phát hành cổ phần riêng lẻ vì vậy được ban điều hành đánh giá là phù hợp nhất.

Đặt cược ở mảng kinh doanh mới

Công ty dự kiến huy động 800 tỷ đồng và lên kế hoạch dành phần lớn nguồn lực cho hoạt động M&A. Cụ thể, Viconship sẽ dành 600 tỷ đồng để mua cổ phần và tham gia vào ngành vận tải biển như thông tin công bố tại Đại hội.

Đây là một bước đi đáng chú ý bởi Viconship các năm qua chủ yếu hoạt động trong lĩnh vực vận hành và khai thác cảng biển. Các hãng vận tải biển mới dừng lại ở tư cách là khách hàng của Viconship. Hãng tàu Evergreen Marine Corp. cũng là cổ đông đang sở hữu trên 20% vốn của công ty con Cảng Xanh VIP. Tuy vậy, đây vẫn là một lĩnh vực mới với công ty.

“Mục tiêu của Viconship là nhằm hoàn thiện chuỗi cung ứng, tạo động lực phát triển cho Viconship các năm tiếp theo. Viconship có tham vọng sở hữu đội tàu nằm trong top đầu Đông Nam Á và châu Á”, Giám đốc Tài chính của Viconship cho hay. Công ty có mong muốn trở thành một tập đoàn logistics toàn cầu nên cần M&A với công ty vận tải biển để hoàn thiện chuỗi cung ứng.

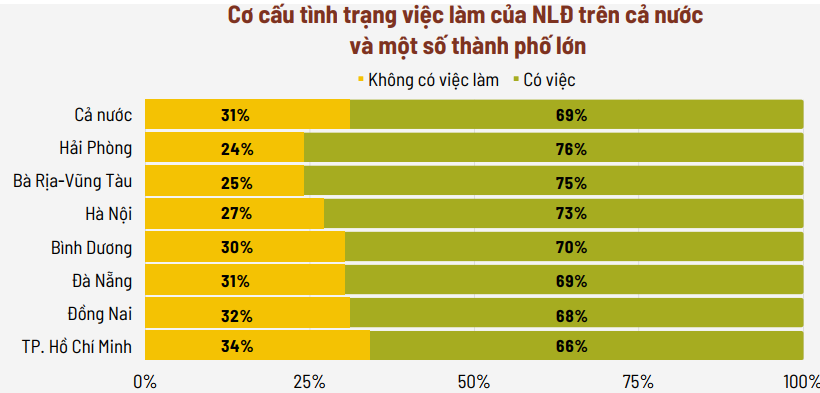

Cũng theo Ban lãnh đạo Công ty, đội tàu container Việt Nam đang để trống rất nhiều thị phần vào tay các doanh nghiệp nước ngoài.

Vận tải biển cũng đang là một trong các ngành tăng trưởng ấn tượng trong đại dịch. Đứt gãy chuỗi cung ứng toàn cầu cùng tình trạng thiếu hụt container rỗng đã đẩy giá cước vận tải tăng vọt.

Tuy nhiên, điều kiện kinh doanh ở thời điểm hiện tại có thể không còn tốt như trước cũng là điều được cổ đông nêu ra trước kế hoạch bước sang lĩnh vực kinh doanh mới này. Sau một năm kinh doanh tốt và nâng công suất của nhiều hãng vận tải trên thế giới, đã có những cảnh báo về nguy cơ xảy ra tình trạng dư thừa công suất vận tải biển khi tình trạng suy thoái kinh tế toàn cầu xảy ra.

Chưa nhắc đến tham vọng trở thành đội tàu top đầu ở Đông Nam Á, việc đặt mục tiêu vươn lên trong lĩnh vực vận tải biển mà các hãng tàu nội vốn bị lép vế và nhu cầu thị trường có thể vừa đi qua giai đoạn đỉnh là bước đi được cho là liều lĩnh của doanh nghiệp cảng biển này.

| Dấu hỏi bên liên quan Không dưới hai lần tại cuộc họp cổ đông, ông Nguyễn Việt Hòa, Chủ tịch HĐQT đã khẳng định không có lợi ích với hai tổ chức là nhà đầu tư chiến lược mua cổ phần VSC lần này. Tại Đại hội, đại diện đơn vị tư vấn cho đợt phát hành cũng khẳng định đã xem xét kỹ người có quyền lợi liên quan theo quy định của luật. Việc xác định người liên quan là yếu tố quan trọng phải được xem xét trong lần lấy ý kiến các cổ đông tại Đại hội. Bởi người liên quan đến giao dịch mua cổ phần Viconship sẽ không được quyền biểu quyết tại Đại hội lần này. Với 40 triệu cổ phiếu nắm giữ, hai nhà đầu tư trên sẽ sở hữu 24,8% vốn điều lệ của Viconship sau phát hành. |